12.1- संक्षिप्त विवरण

शेयर बाजार में सफल होने के लिए आपको सिर्फ कंपनी के नतीजों को ही नहीं देखना होता, आपको उन घटनाओं पर भी नजर रखना होता है जो बाजार पर असर डालती हैं। बहुत सारी वित्तीय और गैर वित्तीय घटनाएं ऐसी हैं जिन का असर बाजार पर पड़ता है। इस अध्याय में हम ऐसी कुछ घटनाओं पर नजर डालेंगे।

12. 2- मौद्रिक नीति यानी मॉनिटरी पॉलिसी (Monetary Policy)

रिजर्व बैंक ऑफ इंडिया यानी आरबीआई (RBI ) मॉनिटरी पॉलिसी लाकर बाजार में पैसे की सप्लाई को नियंत्रित करता है और इस के लिए वह ब्याज दरों का इस्तेमाल करता है। आरबीआई ब्याज दरों में फेरबदल करता है जिससे नकदी की सप्लाई बढ़ या घट जाती है। आरबीआई भारत का का सेंट्रल बैंक है, दुनिया के हर देश में वहाँ का सेंट्रल बैंक ब्याज दरों को निर्धारित करता है।

ब्याज दरों को तय करते हुए आरबीआई को यह भी देखना होता है कि विकास में और मुद्रास्फीति में संतुलन बना रहे।

ब्याज दरें ऊपर रहेंगी तो कंपनियों के लिए कर्ज लेना मुश्किल हो जाएगा और कर्ज नहीं मिलेगा तो कंपनियों का विस्तार नहीं होगा। इस तरह की तरफ से अर्थव्यवस्था धीमी पड़ जाएगी।

दूसरी तरफ, अगर ब्याज दरें कम रहेंगी तो कर्ज मिलना आसान हो जाएगा इसका मतलब है कि कंपनियों के हाथ में और ग्राहकों के हाथ में भी ज्यादा नकद रहेगा। जब लोगों के हाथ में ज्यादा पैसे होंगे तो वह ज्यादा खर्च करेंगे। इसका फायदा उठाने के लिए माल बेचने वाले अपनी कीमत बढ़ा देते हैं। कीमत में बढ़ोत्तरी से बाजार में मुद्रास्फीति की स्थिति आ सकती है।

विकास और मुद्रास्फीति के इसी संतुलन को बनाए रखने के लिए आरबीआई बहुत सारी चीजों पर विचार करके ही ब्याज दरें तय करती है। अगर ये दरें संतुलित नहीं रही तो अर्थव्यवस्था में गड़बड़ी आ सकती है। आरबीआई की जिन दरों पर आपको नजर रखनी चाहिए वो हैं:

रेपो रेट (Repo Rate)- बैंकों को जब कर्ज चाहिए होता है तो वह आरबीआई से कर्ज लेते हैं। आरबीआई जिस दर पर बैंकों को कर्ज देता है उस दर को रेपो रेट कहा जाता है। अगर रेपो रेट ऊँचा है तो कर्ज लेना महंगा होगा और कम कर्ज लिया जाएगा। इससे विकास की रफ्तार धीमी पड़ सकती है। अभी भारत में रेपो रेट 8% है। रिजर्व बैंक ऑफ इंडिया यानी आरबीआई द्वारा रेपो रेट बढ़ाया जाना बैंकों को पसंद नहीं आता है।

रिवर्स रेपो रेट (Reverse Repo Rate)- रिवर्स रेपो रेट वह ब्याज दर है जिस दर पर आरबीआई बैंकों से कर्ज लेता है। जब रिजर्व बैंक ऑफ इंडिया बैंकों से कर्ज लेता है तो बैंक खुशी-खुशी से कर्ज दे देते हैं क्योंकि उनको पता है कि आरबीआई डिफॉल्ट नहीं करेगा यानी ऐसा नहीं होगा कि आरबीआई कर्ज का भुगतान न करे, जबकि कंपनियों या कॉरपोरेट को कर्ज देने के समय डिफॉल्ट का खतरा बना रहता है। लेकिन जब बैंक रिजर्व बैंक ऑफ इंडिया को कर्ज दे देते हैं तो बाजार में नकदी की सप्लाई कम हो जाती है। इससे कंपनियों को कर्ज मिलने में मुश्किल होने लगती है। रिवर्स रेपो रेट की दर का ऊंचा होना अर्थव्यवस्था के लिए अच्छा नहीं माना जाता है क्योंकि इससे कंपनियों को कर्ज मिलने में मुश्किल होती है। अभी भारत में रिवर्स रेपो रेट की दर 7 परसेंट है।

कैश रिजर्व रेश्यो ( Cash Reserve Ratio- CRR)- हर बैंक को आरबीआई के पास कुछ नकदी रखनी होती है। यह रकम कितनी होगी, यह इस बात पर निर्भर करती है कि सीआरआर – CRR यानी कैश रिजर्व रेश्यो कितना है अगर कैश रिजर्व रेश्यो ज्यादा होता है तो ज्यादा नकदी बाजार से निकलकर आरबीआई के पास चली जाती है। ऐसा होना अर्थव्यवस्था के लिए अच्छा नहीं माना जाता है।

आरबीआई हर 2 महीने पर इन दरों में बदलाव पर विचार करता है। शेयर बाजार इस बैठक और इसके फैसलों पर नजर रखता है। रेट सेंसिटिव यानी ब्याज दरों से प्रभावित होने वाले शेयर आरबीआई के इस फैसले से प्रभावित होते हैं, इनमें बैंकिंग सेक्टर, ऑटोमोबाइल सेक्टर, हाउसिंग फाइनेंस और रियल एस्टेट जैसे सेक्टर शामिल हैं।

12.3 मुद्रास्फीति (Inflation)

वस्तुओं और सेवाओं की कीमत में होने वाली लगातार बढ़ोतरी को मुद्रास्फीति (Inflation) कहते हैं। मुद्रास्फीति ऊपर होने पर रुपये की खरीदने की ताकत कम हो जाती है यानी हर एक रुपये से कम सामान या सेवाएं खरीदी जा सकती हैं। अगर देश में और कुछ नहीं बदला है और प्याज की कीमतें 15 रुपये से बढ़कर 20 रुपये हो गई हैं तो मुद्रास्फीति को इस की वजह माना जाता है। मुद्रास्फीति एक आम घटना है लेकिन ऊंची मुद्रास्फीति की दर को अच्छा नहीं माना जाता है। इसकी वजह से अर्थव्यवस्था में दबाव आ जाता है। सरकार हमेशा कोशिश करती है कि मुद्रास्फीति की दर एक निश्चित सीमा से ऊपर ना हो पाए। मुद्रास्फीति को नापने के लिए एक इंडेक्स का इस्तेमाल किया जाता है उस इंडेक्स में कितने प्रतिशत की बढ़ोतरी या कमी हुई है उसी के आधार पर मुद्रास्फीति को ऊपर या नीचे जाता हुआ बताया जाता है।

मुद्रास्फीति को नापने वाले इंडेक्स 2 तरीके के होते हैं – होलसेल प्राइस इंडेक्स यानी डब्लू पी आई (WPI) और कंज्यूमर प्राइस इंडेक्स यानी सी पी आई (CPI).

होलसेल प्राइस इंडेक्स (WPI)- होलसेल प्राइस इंडेक्स कीमत में होलसेल यानी थोक स्तर पर होने वाले बदलाव को बताता है। यह उस कीमत को ट्रैक करता है जिस कीमत पर एक संस्था या कंपनी दूसरी संस्था या कंपनी को सामान बेचती है। यह इंडेक्स ग्राहक यानी कंज्यूमर को मिलने वाली कीमत को ट्रैक नहीं करता। होलसेल यानी थोक बाजार में इन्फ्लेशन यानी महंगाई नापने के लिए होलसेल प्राइस इंडेक्स यानी डब्ल्यू पी आई (WPI) एक आसान तरीका है। लेकिन इससे उस इन्फ्लेशन का पता नहीं चलता जो कंज्यूमर यानी ग्राहक के लिए है।

इस अध्याय को लिखते वक्त मई 2014 के लिए डब्लू पी आई 6.01% था।

कंज्यूमर प्राइस इंडेक्स (सी पी आई/ CPI)- कंज्यूमर प्राइस इंडेक्स या सी पी आई रिटेल यानी खुदरा बाजार में कीमत के बदलाव को ट्रैक करता है। एक ग्राहक के लिए या आम आदमी के लिए सीपीआई या कंज्यूमर प्राइस इंडेक्स ही महत्वपूर्ण होता है। कंज्यूमर प्राइस इंडेक्स को नापने के लिए बहुत सारी गणनाएं करनी पड़ती है क्योंकि इसमें उपभोग को ग्रामीण और शहरी तथा इस तरह की और बहुत सारे वर्गों में बांटा जाता है। इस तरह के हर वर्ग का अपना एक इंडेक्स होता है और इन सारे इंडेक्स को मिलाकर एक कंज्यूमर प्राइस इंडेक्स यानी सीपीआई तैयार किया जाता है।

कंज्यूमर प्राइस इंडेक्स में बहुत सारी जानकारियां होती हैं। अर्थव्यवस्था का हाल जानने के लिए यह एक बहुत महत्वपूर्ण सूचकांक है। राष्ट्रीय स्तर पर सांख्यिकी और प्रोग्राम इंप्लीमेंटेशन मंत्रालय हर महीने के दूसरे सप्ताह में सीपीआई(CPI) के नंबर जारी करता है।

2014 के मई महीने का कंज्यूमर प्राइस इंडेक्स 8.28% था। इसके पिछले एक साल की मुद्रास्फीति इस सारणी में दी गई है।

जैसा कि आप देख सकते हैं कि नवंबर 2013 के अपने 11.16% ऊंचाई से सीपीआई इन्फ्लेशन नीचे आ गया है। आरबीआई यानी रिजर्व बैंक ऑफ इंडिया के सामने सबसे बड़ी चुनौती यही होती है कि मुद्रास्फीति यानी इंफ्लेशन और ब्याज दरों के बीच में कैसे संतुलन बनाया जाए। कम ब्याज दर मुद्रास्फीति को बढ़ाती हैं और ऊंची ब्याज दरें मुद्रास्फीति को बढ़ने से रोकती हैं।

12.4 – औद्योगिक उत्पादन दर (Index of Industrial Production-IIP)

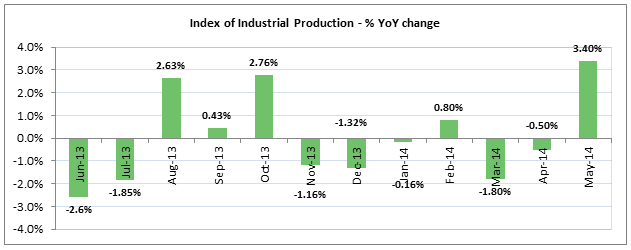

औद्योगिक उत्पादन दर यानी आईआईपी यह बताता है कि छोटी अवधि यानी शॉर्ट टर्म में देश का औद्योगिक क्षेत्र कैसा काम कर रहा है। आईआईपी के आंकड़े भी हर महीने मुद्रास्फीति के आंकड़ों के साथ ही जारी किए जाते हैं। यह आंकड़े भी सांख्यिकी और प्रोग्राम इंप्लीमेंटेशन मंत्रालय जारी करता है। जैसा कि नाम से ही जाहिर है आईआईपी देश में उद्योग क्षेत्र के उत्पादन को बताता है। आईआईपी में उत्पादन को एक निश्चित पैमाने के आधार पर नापा जाता है। अभी भारत में 2004–05 के उत्पादन को पैमाना माना जाता है। इस पैमाने को बेस ईयर (Base Year) कहते हैं।

करीब 15 तरीके के उद्योग, मंत्रालय को अपने उत्पादन का डाटा देते हैं। मंत्रालय इन आंकड़ों को इकट्ठा करके आईआईपी इंडेक्स बनाता है और उसे जारी करता है। अगर आईआईपी बढ़ता है तो यह माना जाता है कि देश में उद्योग के लिए अच्छा वातावरण है क्योंकि उत्पादन बढ़ा है। बाजार और अर्थव्यवस्था दोनों इसे अच्छा मानते हैं। आईआईपी के घटने को अच्छा नहीं माना जाता है। इसे इस बात का संकेत माना जाता है कि देश में उत्पादन के लिए अच्छा माहौल नहीं है और इसे अर्थव्यवस्था और बाजार दोनों के लिए खराब माना जाता है।

कुल मिलाकर आईआईपी में बढ़ोतरी अर्थव्यवस्था के लिए अच्छा संकेत है और इसमें गिरावट एक बुरा संकेत माना जाता है। भारत में जैसे-जैसे औद्योगिकीकरण बढ़ रहा है वैसे वैसे आईआईपी का महत्व भी बढ़ता जा रहा है।

आईआईपी का कम होना आरबीआई यानी रिजर्व बैंक पर यह दबाव बनाता है कि वो ब्याज दरें कम करे।

नीचे का ग्राफ पिछले 1 साल में आईआईपी में हुए बदलाव को दिखाता है।

12.5- परचेजिंग मैनेजर्स इंडेक्स (Purchasing Manager Index/ PMI)

परचेजिंग मैनेजर्स इंडेक्स यानी PMI एक ऐसा सूचकांक है जो उत्पादन और सर्विस सेक्टर में होने वाली कारोबारी गतिविधियों को बताता है। यह सूचकांक एक सर्वे के आधार पर बनाया जाता है। इसमें उन लोगों से राय ली जाती है जो आमतौर पर कंपनियों के लिए माल खरीदते हैं। यह लोग, पिछले महीने के मुकाबले इस महीने में क्या बदलाव आया है उस पर अपना आकलन देते हैं। उत्पादन सेक्टर के लिए अलग से सर्वे किया जाता है और सर्विस सेक्टर के लिए अलग सर्वे किया जाता है। बाद में दोनों सेक्टर के सर्वे को मिलाकर एक इंडेक्स तैयार किया जाता है। इस सर्वे में आमतौर पर नए ऑर्डर, उत्पादन, कारोबार से जुड़ी उम्मीदें और रोजगार के बारे में पूछताछ की जाती है।

PMI का आंकड़ा आमतौर पर 50 के आस-पास होता है 50 के ऊपर होने पर यह माना जाता है कि अर्थव्यवस्था बढ़ रही है 50 के नीचे आंकड़ा होने पर यह माना जाता है अर्थव्यवस्था में गिरावट आ रही है। 50 के आंकड़े का मतलब है कि अर्थव्यवस्था में कोई बदलाव नहीं हुआ है।

12.6- बजट (Budget)

बजट एक ऐसी घटना है जिसमें वित्त मंत्रालय देश की आर्थिक हालत पर विस्तार से चर्चा करता है। वित्त मंत्रालय की तरफ से वित्त मंत्री देश के सामने बजट रखते हैं। बजट भाषण में कई तरीके के नीतिगत फैसले और आर्थिक सुधारों का एलान किया जाता है जिसका उद्योगों पर और बाजार का सीधा सीधा असर पड़ता है। इसीलिए बजट अर्थव्यवस्था की एक महत्वपूर्ण घटना माना जाता है।

इसको थोड़ा और अच्छे से समझने की कोशिश करते हैं। 2014 के बजट में यह उम्मीद की जा रही थी कि सिगरेट पर ड्यूटी और बढ़ेगी। जैसी उम्मीद थी वैसा ही हुआ और वित्त मंत्री ने सिगरेट पर ड्यूटी बढ़ाने का ऐलान कर दिया। इसकी वजह से सिगरेट की कीमतें बढ़ गईं। सिगरेट की कीमतें बढ़ने का असर होगा कि

- सिगरेट की कीमतें बढ़ने की वजह से कुछ लोग सिगरेट पीना बंद कर देंगे (हालांकि इस बात पर बहस हो सकती है कि यह सच है या नहीं) । इसकी वजह से सिगरेट बनाने वाली कंपनी जैसे ITC का मुनाफा कम हो जाएगा। कंपनी का मुनाफा घट जाने की हालत में लोग ITC (आईटीसी) के शेयर बेचेंगे।

- अगर लोगों ने ITC का शेयर बेचा तो बाजार नीचे आएगा क्योंकि ITC का बाजार के इंडेक्स में काफी ज्यादा वेटेज (वजन) है।

वास्तव में बजट में ड्यूटी बढ़ने के ऐलान के बाद ITC का शेयर 3.5% नीचे आ गया।

बजट एक वार्षिक घटना है। इसे फरवरी के महीने में पेश किया जाता है। कभी कभी नई सरकार बनने से इसमें कुछ देरी भी हो सकती है।

12.7- कंपनियों के वित्तीय नतीजों का ऐलान (Corporate Earnings Announcement)

कंपनी के कारोबारी नतीजों का ऐलान शायद वह सबसे बड़ी घटना होती है जिस पर शेयर बाजार तुरंत अपनी प्रतिक्रिया देता है। शेयर बाजार में लिस्टेड हर कंपनी को हर तीसरे महीने यानी हर क्वार्टर में अपने कारोबारी नतीजे पेश करने पड़ते हैं। इन तिमाही नतीजों के दौरान कंपनियां अपने कारोबार से जुड़ी तमाम जानकारियां विस्तार से देती हैं जैसे…

- कंपनी को कितनी आमदनी हुई?

- कंपनी ने अपने खर्चों को किस तरीके से चलाया?

- कंपनी ने टैक्स और ब्याज दरों के तौर पर कितना पैसा अदा किया?

- कंपनी ने क्वार्टर यानी तिमाही में कितना मुनाफा कमाया?

इसके अलावा कुछ कंपनियां यह भी बताती हैं कि आने वाले कुछ तिमाही में उनका कारोबार कैसा रहने की उम्मीद है, इसे कॉरपोरेट गाइडेंस भी कहते हैं।

हर तिमाही में सबसे पहले नतीजे पेश करने वाली ब्लू चिप कंपनी इंफोसिस लिमिटेड होती है। इंफोसिस हमेशा कॉरपोरेट गाइडेंस भी देती है। बाजार के सभी खिलाड़ी इंफोसिस के नतीजों और उसके गाइडेंस को बहुत ही ज्यादा ध्यान से सुनते हैं क्योंकि इसका पूरे बाजार पर काफी असर पड़ता है।

नीचे की सारणी में तिमाही कारोबारी नतीजे को दिखाया गया है:

| क्रम सं | महीने | तिमाही | नतीजों का ऐलान |

|---|---|---|---|

| 1 | अप्रैल से जून | पहली(Q1) | जुलाई का पहलासप्ताह |

| 2 | जुलाई से सेप्टेंबर | दूसरी(Q2) | अक्टूबर का पहलासप्ताह |

| 3 | अक्टूबर से दिसंबर | तीसरी(Q3) | जनवरी का पहलासप्ताह |

| 4 | जनवरी से मार्च | चौथी4 (Q4) | अप्रैल का पहलासप्ताह |

हर तिमाही में जब कंपनी अपने नतीजों का ऐलान करती है तो बाजार के कारोबारी उन नतीजों को अपने अनुमान से मिलाते हैं। बाजार के इन अनुमानों को बाजार का अनुमान या मार्केट एक्सपेक्टेशन (Market Expectation) कहते हैं।

अगर कंपनी के नतीजे बाजार के अनुमान से अच्छे होते हैं तो कंपनी का शेयर चढ़ता है। इसी तरीके से अगर कंपनी के नतीजे बाजार के अनुमान से कम होते हैं तो शेयर गिरता है।

अगर नतीजे बाजार के अनुमान के आसपास ही रहते हैं तो शेयर की कीमत में ज्यादा बदलाव नहीं होता क्योंकि बाजार के खिलाड़ियों को लगता है कि कंपनी ने कोई ऐसी खबर नहीं दी जिससे निवेशकों का उत्साह बढ़े।

इस अध्याय की खास बातें

- बाजार और शेयर दोनों ही आर्थिक घटनाओं पर प्रतिक्रिया देते हैं। बाजार से जुड़े लोगों को इन घटनाओं और उनके परिणामों को समझना आना चाहिए।

- मॉनिटरी पॉलिसी अर्थव्यवस्था से जुड़ी एक बहुत ही महत्वपूर्ण घटना है। इस पॉलिसी में रेपो, रिवर्स रेपो, CRR आदि के रेट की समीक्षा की जाती है। जरूरत पड़ने पर नए रेट का ऐलान भी किया जाता है।

- ब्याज दरें और मुद्रास्फीति एक दूसरे से जुड़े हुए हैं। अगर ब्याज दरें बढ़ती हैं तो मुद्रास्फीति कम होती है और ब्याज दरें कम होने पर मुद्रास्फीति बढ़ सकती है।

- मुद्रास्फीति का आंकड़ा हर महीने सांख्यिकी और प्रोग्राम इंप्लीमेंटेशन मंत्रालय जारी करता है। एक ग्राहक के तौर पर आपको CPI पर ध्यान देना चाहिए।

- आईआईपी (IIP) औद्योगिक उत्पादन को नापता है आईआईपी ऊपर जाने से बाजार खुश होता है और आईआईपी (IIP) के गिरने से बाजार में निराशा फैलती है

- पीएमआई (PMI) सर्वे के आधार पर कारोबार का मूड या मनोदशा नापता है। पीएमआई (PMI) का नंबर 50 से ऊपर होना अच्छा माना जाता है और पीएमआई (PMI) का नंबर 50 से नीचे होना बुरा माना जाता है।

- बजट एक महत्वपूर्ण घटना है जिसमें नीतिगत फैसले और आर्थिक सुधारों के बारे में ऐलान किया जाता है। बाजार और शेयर दोनों ही बजट घोषणाओं पर तीव्र प्रतिक्रिया देते हैं।

- कॉरपोरेट यानी कंपनियों के नतीजे हर तिमाही पेश किए जाते हैं। कंपनी के नतीजे और बाजार की उम्मीद एक जैसे ना होने पर शेयर में उतार चढ़ाव आता है।

Sir kya ye aapke sabhi blog mujhe ek book ke taur par mil sakte hai, ya me inko google broger me pad sakta hu please reply karein

SHARE MARKET ME LOBBIES KAISE KAAM KARTI HAI.

आपका सवाल समझ नहीं आया क्या आप विस्तार में बता सकते हैं ?

Hmm aap Sahi Bol rahi ho Great Job miss ♥️👌

आपका धन्यवाद।

Hmm M Online Hu

Ye sab jankari kis website pe milege batye

यह सब जांनकारी आपको Kite ट्रेडिंग एप्प से मिल जाएगी।

Very nicw

very nice

The wonderfull job by zerodha… usefull containt

Happy learning.

Thanks Zerodha Team for this wonderful content..

आपका धन्यवाद।

Help knowledge and trading

Happy learning.

Trading ke liye mahatvapurn knowledge

Happy reading 🙂

बहुत ही सरल भाषा और नये ट्रेडर्स के लिए बहुत उपयोगी जानकारी।

धन्यवाद।

आपका धन्यवाद। 🙂

Good delivered

Kaise apdate rhen

you will make one more site to inform this type of data to market and indian economy.

And also give finance index and data from ministry of statistics and program implementation.

Thank you for your feedback, we will look into it 🙂

I love this course it is so important for beginners thank you zerodha

Banknifty option strike per trade krne k liye kin news prr depend rhna pdega

जी हैं, आप मार्किट रिलेटेड न्यूज़ से अपडेटेड रहना चाहिए।

Awesome….

Thank you for kind information..

Happy learning 🙂

well presented with simple logic,would like to learn more about the impact of various factor affecting share and currency ,pl add one more chapter

Hi, we will surely look into your feedback, thank you 🙂

Excellent…. All these Unique concepts are cleared… Thanks Zerodha…

Happy learning 🙂

Ye sab jankari kaha se paryapt kare

यह सब आपको ऑनलाइन मिलजायेगा ।

how i will know when these things would be published in market

आपको लेटेस्ट न्यूज़ के साथ अपडेट रहना पडेग।

Simple and very knowledgeable chapter,

The wonderful job by Team Zerodha,

Thank you very much.

great job zerodha team

You\’re welcome Sanjay.

Simple and vry knowledgeable

Tqsm 🙏🙏🙏🙏🙏