4.1 – एक सिक्के के दो पहलू

ऑप्शन के खरीदार और ऑप्शन के राइटर (बेचने वाले/ बिकवाल) दोनों, एक ही सिक्के के दो पहलू होते हैं। बस बाजार को लेकर दोनों की राय और दोनों की उम्मीदें अलग-अलग होती हैं। यहां पर आपको एक बात याद रखनी चाहिए– ऑप्शन बेचने वाले का P&L जैसा होता है ऑप्शन खरीदने वाले का P&L एकदम उससे उल्टा होता है। उदाहरण के तौर पर अगर ऑप्शन को बेचने वाला ₹70 का मुनाफा कमा रहा है तो इसका मतलब है कि ऑप्शन खरीदने वाला ₹70 का नुकसान सह रहा है। इसी तरह की, ऑप्शन की कुछ और समान बातें भी हैं।

- अगर ऑप्शन खरीदने वाले का रिस्क सीमित है (जितना उसने प्रीमियम दिया है) तो ऑप्शन बेचने वाले का मुनाफा भी सीमित है (उतना ही जितना उसको प्रीमियम मिला है)

- अगर ऑप्शन खरीदने वाले का मुनाफा असीमित है तो ऑप्शन बेचने वाले के लिए रिस्क असीमित होता है।

- ब्रेक इवन प्वाइंट वह कीमत है जहां से ऑप्शन खरीदने वाला पैसे बनाना शुरू करता है। ठीक इसी जगह से ऑप्शन बेचने वाला पैसे गंवाना शुरू करता है।

- अगर ऑप्शन खरीदने वाला ₹ X का मुनाफा कमा रहा है तो इसका मतलब है कि ऑप्शन बेचने वाला ₹ X का नुकसान उठा रहा है।

- अगर ऑप्शन बेचने वाला ₹ X का नुकसान उठा रहा है तो इसका मतलब है कि ऑप्शन खरीदने वाला ₹ X का फायदा बना रहा है।

- अगर ऑप्शन खरीदने वाले की राय यह है कि बाजार में कीमत ऊपर जाएगी तो ऑप्शन बेचने वाले की राय उल्टी होगी और उसे लग रहा होगा कि बाजार में कीमत नीचे जाएगी।

इन बातों को और अच्छे से समझने के लिए कॉल ऑप्शन को, बेचने वाले के नजरिए से देखना जरूरी है और इसीलिए इस अध्याय में हम इस पर ही ध्यान देंगे।

लेकिन इस अध्याय में आगे बढ़ने से पहले मैं आपको एक बात जरूरी बात बताना चाहता हूं, ऑप्शन बेचने वाले और ऑप्शन खरीदने वाले के P&L में काफी ज्यादा समानता होती है, इसलिए इस अध्याय में कई बार आपको ऐसा लगेगा कि हम वही बातें बता रहे हैं जो पिछले अध्याय में बताई जा चुकी हैं। संभव है कि ऐसे में आपको यह लगे कि हम बातें दोहरा रहे हैं और आप अगले अध्याय की ओर बढ़ जाएं। मेरी आपको सलाह है कि आप ऐसा ना करें। बेचने वाले और खरीदने वाले के P&L के छोटे से छोटे अंतर और उसकी वजह से पड़ने वाले असर को ध्यान से देखें।

4.2 कॉल ऑप्शन को बेचने वाला और उसकी सोच

एक बार फिर से अजय और वेणु के उस उदाहरण को याद कीजिए जिस पर हमने पहले अध्याय में चर्चा की थी। हमने देखा था कि वहां 3 संभावित स्थितियां हैं जो इस समझौते में हो सकती हैं।

- जमीन की कीमत ₹500000 से ऊपर जा सकती है (अजय यानी ऑप्शन के खरीदार के लिए बेहतर स्थिति)

- कीमत ₹500000 पर स्थिर रह सकती है ( ऑप्शन को बेचने वाले यानी वेणु के लिए बेहतर स्थिति)

- जमीन की कीमत ₹500000 से नीचे जा सकती है (वेणु यानी ऑप्शन के बेचने वाले के लिए बेहतर स्थिति)

आप देख सकते हैं कि संभावनाओं का प्रतिशत ऑप्शन के खरीदार के पक्ष में नहीं है। तीन संभावना में से सिर्फ एक संभावना उसके पक्ष में है। इसका मतलब यह है कि 3 में से 2 संभावनाएं ऑप्शन बेचने वालों को फायदा पहुंचाने वाली हैं। यही वजह लोगों को ऑप्शन को बेचने को प्रोत्साहित करती है। संभावनाओं के आंकड़े के पक्ष में होने के अलावा अगर ऑप्शन बेचने वाले को बाजार की अच्छी समझ है तो उसके मुनाफा कमाने की उम्मीद काफी ज्यादा बढ़ जाती है।

याद रखिए कि मैं यहां पर सिर्फ आंकड़ों के तौर पर संभावनाओं की बात कर रहा हूं। मैं यह नहीं कह रहा कि आप्शन बेचने वाला हमेशा पैसा कमाएगा।

एक बार फिर से बजाज ऑटो वाले उदाहरण पर नजर डालते हैं जिस पर हमने पिछले अध्याय में चर्चा की थी। इस बार इसको ऑप्शन बेचने वाले के नजरिए से देखते हैं और यह समझने की कोशिश करते हैं कि वह उसके लिए कैसी स्थिति बन रही है। एक बार फिर से उसी चार्ट पर नजर डालते हैं

- स्टॉक बुरी तरीके से पिटा हुआ है। इसका मतलब है कि इस स्टॉक को लेकर लोगों में मंदी का माहौल है।

- स्टॉक के इतना पिटा हुआ होने की वजह से कई लोग स्टॉक में लॉन्ग पोजीशन बनाकर फंसे हुए होंगे।

- ऐसे में स्टॉक की कीमत में आने वाली कोई भी तेजी को लोग इस स्टॉक से निकलने के मौके के तौर पर देखेंगे।

- इस वजह से स्टॉक की कीमत में तेज बढ़ोतरी की गुंजाइश कम ही है।

- अगर बाजार में स्टॉक की कीमत बढ़ने की गुंजाइश कम है तो बजाज ऑटो के शेयर के कॉल ऑप्शन को बेचना और प्रीमियम ले लेना एक अच्छा मौका हो सकता है।

तो, इसी सोच के साथ ऑप्शन का बिकवाल ऑप्शन बेचता है। यहां सबसे महत्वपूर्ण बात ये है कि उसको भरोसा है कि बजाज ऑटो की कीमत अभी नहीं बढ़ेगी और इसीलिए ऑप्शन बेचना और प्रीमियम ले लेना एक अच्छी रणनीति है।

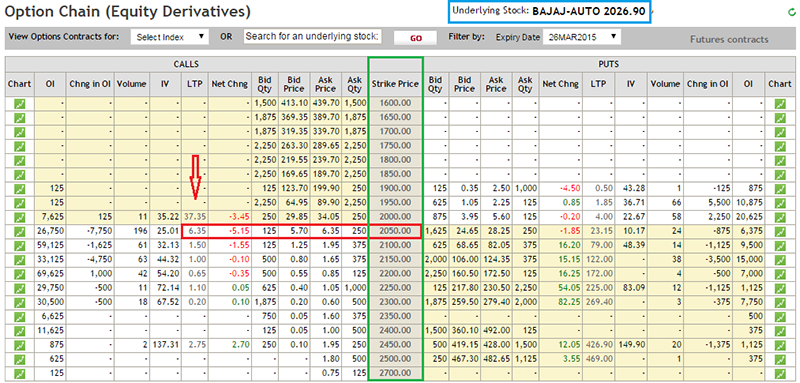

जैसा कि मैंने पिछले अध्याय में भी कहा था कि सही स्ट्राइक कीमत को पहचान पाना ही ऑप्शन की ट्रेडिंग का सबसे महत्वपूर्ण हिस्सा होता है। हम इस मॉड्यूल में जब आगे बढ़ेंगे तो इस पर विस्तार से चर्चा करेंगे। अभी बस यह सब मान लीजिए कि ऑप्शन को बेचने वाले ने बजाज ऑटो का ऑप्शन 2050 के स्ट्राइक कीमत पर बेचने का फैसला किया है और इसके लिए उसने ₹6.35 का प्रीमियम लिया है. एक बार फिर से नीचे दिए ऑप्शन चेन को देखते हैं–

पिछले अध्याय की तरह एक बार फिर हम ऑप्शन बेचने वाले का P&L समझने की कोशिश करते हैं और इसके जरिए से कुछ सामान्य बिंदु/साधारणीकरण/सामान्यीकरण (Generalization) निकालते हैं जो कि कॉल ऑप्शन बेचने के बारे में कुछ बता सके। ऑप्शन के इंट्रिंसिक मूल्य के बारे में जो हमने पिछले अध्याय में पढ़ा था वो यहां भी वैसे ही लागू होगा।

|

Serial No. |

Possible values of spot | Premium Received | Intrinsic Value (IV) | P&L (Premium – IV) |

|---|---|---|---|---|

|

01 |

1990 | + 6.35 | 1990 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

|

02 |

2000 | + 6.35 | 2000 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

|

03 |

2010 | + 6.35 | 2010 – 2050 = 0 |

= 6.35 – 0 = + 6.35 |

|

04 |

2020 | + 6.35 | 2020 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 05 | 2030 | + 6.35 | 2030 – 2050 = 0 |

= 6.35 – 0 = + 6.35 |

|

06 |

2040 | + 6.35 | 2040 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 07 | 2050 | + 6.35 | 2050 – 2050 = 0 |

= 6.35 – 0 = + 6.35 |

|

08 |

2060 | + 6.35 | 2060 – 2050 = 10 | = 6.35 – 10 = – 3.65 |

| 09 | 2070 | + 6.35 | 2070 – 2050 = 20 |

= 6.35 – 20 = – 13.65 |

| 10 | 2080 | + 6.35 | 2080 – 2050 = 30 |

= 6.35 – 30 = – 23.65 |

| 11 | 2090 | + 6.35 | 2090 – 2050 = 40 |

= 6.35 – 40 = – 33.65 |

| 12 | 2100 | + 6.35 | 2100 – 2050 = 50 |

= 6.35 – 50 = – 43.65 |

हम इस चार्ट के बारे में चर्चा करें, इसके पहले कुछ बातों को ध्यान दीजिए–

- प्रीमियम वाले कॉलम में जो जोड़/प्लस (+) का चिन्ह लगाया गया है वह यह बताता है कि ऑप्शन बेचने वाले (ऑप्शन राइटर) के अकाउंट में पैसा आ रहा है।

- ऑप्शन की इंट्रिन्सिक वैल्यू (एक्सपायरी पर) एक ही रहती है वह चाहे कॉल ऑप्शन का बेचने वाले के लिए हो या कॉल ऑप्शन का खरीदार के लिए।

- कॉल ऑप्शन के राइटर के लिए नेट P&L की गणना कुछ अलग तरीके से की जाती है। इस बदलाव की वजह यह है कि-

- ऑप्शन को बेचने वाला जो ऑप्शन बेचता है तो उसको एक प्रीमियम मिलता है (जैसे 6.35 रूपए का प्रीमियम) ऑप्शन बेचने वाले को नुकसान तब होता है जब वह अपना पूरा प्रीमियम गंवा दे। मतलब अगर उसे ₹6.35 का प्रीमियम मिला है और उसने ₹5 का नुकसान उठाया है तो इसका मतलब है कि वह अभी भी ₹1.35 के फायदे पर बैठा है। यानी ऑप्शन बेचने वाले का नुकसान तब शुरू होता है जब वह अपनी प्रीमियम की पूरी रकम गंवा दे। प्रीमियम गंवाने के बाद होने वाला नुकसान ही उसका वास्तविक नुकसान होता है। इसलिए उसके P&L की गणना में होगी ‘प्रीमियम – इंट्रिसिक वैल्यू’

- इसी बात को ऑप्शन के खरीदार पर भी लागू कर सकते हैं। क्योंकि ऑप्शन का खरीदार प्रीमियम देता है इसलिए उसे पहले अपना प्रीमियम वापस कमाना होगा तभी उसका फायदा शुरू होगा। प्रीमियम की रकम वापस पाने के बाद उसको जो भी कमाई होती है वह उसका वास्तविक मुनाफा होता है।

ऊपर का टेबल आपको जाना–पहचाना लगेगा। इस टेबल के आधार पर अब हम कुछ सामान्य बातें निकाल सकते हैं (याद रखिए कि स्ट्राइक प्राइस 2050 है)

- बजाज ऑटो का स्टॉक जब तक 2050 के स्ट्राइक प्राइस के नीचे रहेगा तब तक ऑप्शन बेचने वाले का पैसा बनेगा। मतलब उसे ₹6.35 का पूरा पेमेंट अपने पास रखने का मौका मिलेगा। ध्यान रखिए कि उसका मुनाफा ₹6.35 पैसे पर ही स्थिर रहेगा इससे ज्यादा नहीं।

सामान्यीकरण 1 – कॉल ऑप्शन के राइटर को अधिकतम मुनाफा उतना ही होगा जितना कि उसे प्रीमियम मिला है। हां, इस मुनाफे को कमाने के लिए स्पॉट की कीमत को स्ट्राइक प्राइस के नीचे रहना जरूरी है।

- अगर बजाज ऑटो की कीमत स्ट्राइक प्राइस के ऊपर जाने लगे तो ऑप्शन राइटर का नुकसान कई गुना बढ़ सकता है

सामान्यीकरण 2 – कॉल ऑप्शन के राइटर को तब नुकसान होने लगता है जब स्पॉट की कीमत स्ट्राइक प्राइस के ऊपर जाने लगती हैं। स्पॉट की कीमत स्ट्राइक प्राइस से जितना ऊपर जाएगी कॉल राइटर का नुकसान उतना ज्यादा होगा ।

- ऊपर के दोनों सामान्यीकरण से यह साफ है कि ऑप्शन बेचने वाले का मुनाफा तो सीमित है लेकिन नुकसान असीमित हो सकता है।

अब इनके आधार पर हम कॉल ऑप्शन को बेचने वाले का P&L बनाने की कोशिश करते हैं

P&L = प्रीमियम – Max [0, (स्पॉट कीमत – स्ट्राइक कीमत)]

P&L = Premium – Max [0, (Spot Price – Strike Price)]

इस फार्मूले के आधार पर एक्सपायरी पर कुछ स्पॉट कीमतों का P&L निकालते हैं

-

- 2023

- 2072

- 2055

गणना इस तरह से होगी–

@2023

= 6.35 – Max [0, (2023 – 2050)]

= 6.35 – Max [0, -27]

= 6.35 – 0

= 6.35

ये आंकड़ा सामानयीकरण के अनुसार सही है। (मुनाफा प्रीमियम तक सीमित है)

.

@2072

= 6.35 – Max [0, (2072 – 2050)]

= 6.35 – 22

= -15.65

यहां भी उत्तर सामान्यीकरण 2 के अनुसार ही है। (जब स्पॉट कीमत स्ट्राइक कीमत के ऊपर चली जाएगी तो कॉल ऑप्शन राइटर को घाटा होगा)

@2055

= 6.35 – Max [0, (2055 – 2050)]

= 6.35 – Max [0, +5]

= 6.35 – 5

= 1.35

हालांकि स्पॉट कीमत स्ट्राइक से ऊपर है लेकिन कॉल राइटर फिर भी कुछ मुनाफे में दिख रहा है। ये सामान्यीकरण 2 के विपरीत है। आपको अब तक ये पता चल ही चुका है कि ये ब्रेक इवन प्वांइट के सिद्धांत की वजह से है, इसको हमने पिछले अध्याय में समझा था।

अब इसे थोड़ा करीब से देखते हैं और यह जानने की कोशिश करते हैं कि स्ट्राइक प्राइस के पास ऐसी कौन सी कीमत है जहां पर कॉल ऑप्शन का राइटर नुकसान उठाना शुरू करता है।

|

क्रम सं. |

स्पॉट की संभावित कीमत | प्राप्त प्रीमियम | इंट्रिन्सिक वैल्यू (IV) | P&L (प्रीमियम – IV) |

|---|---|---|---|---|

|

01 |

2050 | + 6.35 | 2050 – 2050 = 0 | = 6.35 – 0 = 6.35 |

| 02 | 2051 | + 6.35 | 2051 – 2050 = 1 |

= 6.35 – 1 = 5.35 |

|

03 |

2052 | + 6.35 | 2052 – 2050 = 2 | = 6.35 – 2 = 4.35 |

| 04 | 2053 | + 6.35 | 2053 – 2050 = 3 |

= 6.35 – 3 = 3.35 |

|

05 |

2054 | + 6.35 | 2054 – 2050 = 4 | = 6.35 – 4 = 2.35 |

| 06 | 2055 | + 6.35 | 2055 – 2050 = 5 |

= 6.35 – 5 = 1.35 |

|

07 |

2056 | + 6.35 | 2056 – 2050 = 6 | = 6.35 – 6 = 0.35 |

| 08 | 2057 | + 6.35 | 2057 – 2050 = 7 |

= 6.35 – 7 = – 0.65 |

|

09 |

2058 | + 6.35 | 2058 – 2050 = 8 |

= 6.35 – 8 = – 1.65 |

| 10 | 2059 | + 6.35 | 2059 – 2050 = 9 |

= 6.35 – 9 = – 2.65 |

साफ है कि स्पॉट कीमत के स्ट्राइक से ऊपर जाने के बाद भी ऑप्शन राइटर तब तक मुनाफे में रहता है जब तक स्पॉट कीमत, स्ट्राइक + प्रीमियम से अधिक नहीं होता। इस कीमत को ब्रेकडाउन प्वाइंट –Break down point कहते हैं और इसके बाद ऑप्शन बेचने वाले को नुकसान होने लगता है।

कॉल ऑप्शन बेचने वाले के लिए ब्रेक डाउन प्वाइंट = स्ट्राइक कीमत + प्राप्त प्रीमियम

बजाज ऑटो वाले उदाहरण में

= 2050 +6.35

=2056.35

तो कॉल ऑप्शन के खरीदार का ब्रेक इवन प्वाइंट ही कॉल ऑप्शन बेचने वाले ब्रेक डाउन प्वाइंट बन जाता है।

4.3 कॉल ऑप्शन बेचने वाले का पे–ऑफ (Call Option Seller’s Pay-Off)

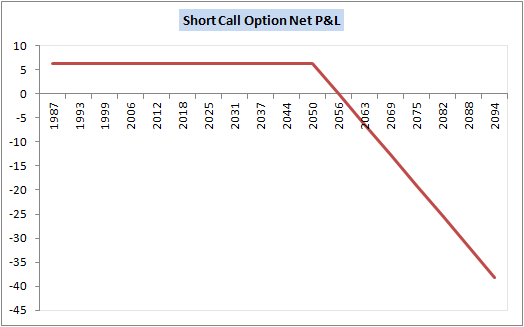

जैसा कि इस अध्याय में हमने बार–बार देखा है कि कॉल ऑप्शन के राइटर और कॉल ऑप्शन के खरीदार के बीच में काफी ज्यादा समरूपता होती है। अगर हम ऑप्शन बेचने वाले के P&L ग्राफ को देखें तो हमें यह बहुत साफ–साफ दिखाई पड़ता है–

आप देख सकते हैं कि कॉल ऑप्शन के बेचने वाले का P&L पे–ऑफ कॉल ऑप्शन के खरीदार के P&L पे–ऑफ के प्रतिबिंब जैसा दिखता है। इस ग्राफ से जो बातें निकलती हैं वो वैसी ही हैं जैसी हमने अब तक इस अध्याय में चर्चा की हैं।

- जब तक कीमत स्ट्राइक प्राइस यानी 2050 के नीचे रहती है तब तक मुनाफा 6.35 ही रहता है।

- जब कीमत 2050 से 2056.35 (ब्रेक डॉउन प्वाइंट) के बीच में रहती है तो मुनाफा धीमे-धीमे कम होता रहता है।

- 2056.35 पर पहुंचने पर ना मुनाफा होता है ना नुकसान रहता है।

- कीमत 2056.35 के बाद कॉल ऑप्शन बेचने वाले को नुकसान होने लगता है। जैसा कि आप ग्राफ में देख सकते हैं कि जैसे-जैसे कीमत ऊपर जाती है वैसे वैसे नुकसान तेजी के साथ बढ़ता जाता है।

4.4 – मार्जिन से जुड़ी कुछ बातें

अब एक बार ऑप्शन बेचने और ऑप्शन खरीदने से जुड़े रिस्क को करीब से देखते हैं। ऑप्शन खरीदने वाले का कोई रिस्क नहीं होता, उसे सिर्फ बेचने वाले को एक प्रीमियम देना होता है। इस प्रीमियम के बदले उसे अंडरलाइंग को बाद के किसी दिन किसी एक तय कीमत पर खरीदने का अधिकार मिलता है। इस तरह से, उसका रिस्क सिर्फ इतना है जितना कि उसने प्रीमियम अदा किया है।

लेकिन जब हम ऑप्शन बेचने वाले के रिस्क को देखते हैं तो हमें पता चलता है कि उसका रिस्क असीमित है। अगर अंडरलाइंग की कीमत, स्पॉट में बढ़ती जाती है तो ऑप्शन बेचने वाले का नुकसान भी उसी के साथ लगातार तेजी से बढ़ता जाता है। लेकिन अगर शेयर बाजार या स्टॉक एक्सचेंज के नजरिए से देखें तो क्या वह ऑप्शन बेचने वाले का रिस्क घटाने के लिए कोई रास्ता और निकाल सकता है? अगर ऑप्शन बेचने वाले का रिस्क या नुकसान इतना ज्यादा हो जाता है कि वह नुकसान उठाने के बजाय डिफॉल्ट करने का फैसला कर ले तो?

यह निश्चित है कि कोई भी स्टॉक एक्सचेंज ऐसी स्थिति नहीं आने देगा जहां पर ऑप्शन बेचने वाला एक बहुत बड़ा डिफॉल्ट कर बैठे। इसीलिए यह जरूरी होता है कि ऑप्शन बेचने वाला एक निश्चित रकम एक्सचेंज के पास मार्जिन मनी के तौर पर जमा करे। ऑप्शन बेचने वाले की मार्जिन उसी तरीके की होती है जैसे कि फ्यूचर्स कॉन्ट्रैक्ट में होती है।

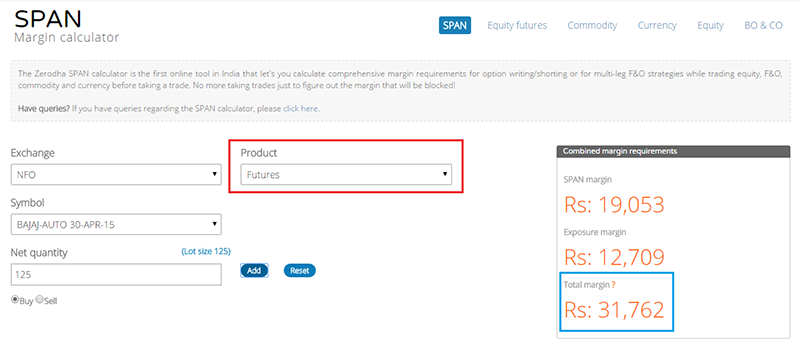

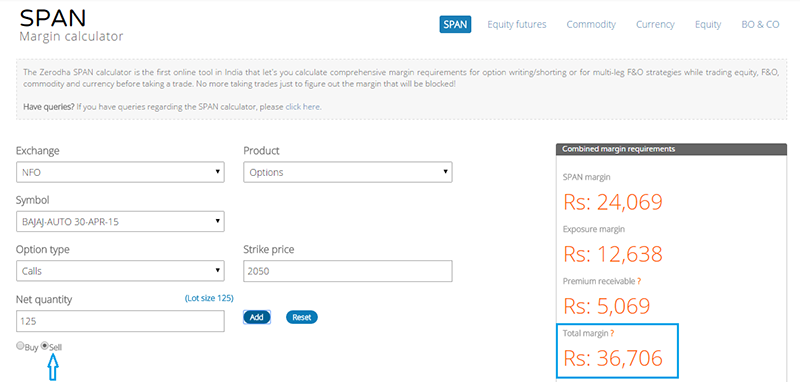

ज़ेरोधा मार्जिन कैलकुलेटर के नीचे दिए स्नैपशॉट में देखते हैं कि बजाज ऑटो फ्यूचर्स और बजाज ऑटो की 2050 के स्ट्राइक प्राइस वाले कॉल ऑप्शन एग्रीमेंट की मार्जिन क्या है, दोनों की एक्सपायरी 30 अप्रैल 2015 है।

और 2050 के कॉल ऑप्शन को बेचने के लिए मार्जिन है-

जैसा कि आप देख सकते हैं कि ऑप्शन राइटिंग यानी ऑप्शन बेचने और फ्यूचर एग्रीमेंट के लिए मार्जिन की जरूरत करीब-करीब बराबर है। लेकिन इसमें एक छोटा सा अंतर भी है। इस अंतर पर हम आगे विस्तार से चर्चा करेंगे। अभी सिर्फ ये याद रखिए कि मार्जिन की जरूरत करीब-करीब बराबर है और रकम भी लगभग एक बराबर है।

4.5 – सभी बातें एक साथ/अब सभी बातों को एक साथ देखते हैं

मुझे उम्मीद है कि पिछले 4 अध्यायों के बाद अब आप ऑप्शन बेचने और ऑप्शन खरीदने को लेकर काफी बातें जान और समझ चुके हैं। वैसे दूसरे विषयों के मुकाबले ऑप्शन को समझना थोड़ा ज्यादा मुश्किल होता है। इसीलिए हमें जब भी मौका मिले हमें यह कोशिश करनी चाहिए कि जो कुछ अभी तक सीखा है उसे दोहरा लिया जाए। इसीलिए एक बार फिर से उन खास बातों पर नजर डालते हैं जो ऑप्शन को बेचने और खरीदने से जुड़ी हुई हैं।

ऑप्शन खरीदने से जुड़ी बातें

- ऑप्शन तभी खरीदना चाहिए जब आपको उम्मीद हो कि अंडरलाइंग की कीमत बढ़ने वाली है। अगर एक्सपायरी के दिन स्पॉट की कीमत आपके स्ट्राइक प्राइस से ऊपर पहुंच जाती हैं तभी आपको इस एग्रीमेंट या समझौते में फायदा होगा।

- ऑप्शन खरीदने को लांग आन कॉल ऑप्शन – ‘Long on a Call Option’ या केवल लांग कॉल –‘Long Call’ कहते हैं।

- ऑप्शन खरीदने के लिए आपको ऑप्शन राइटर को एक प्रीमियम अदा करना पड़ता है।

- कॉल ऑप्शन के खरीदार का रिस्क बहुत ही सीमित होता है (उसने जितना प्रीमियम दिया है) लेकिन उसका मुनाफा असीमित हो सकता है।

- ब्रेक इवन प्वाइंट वो कीमत है जहां पर कॉल ऑप्शन के खरीदार को न फायदा हो रहा होता है और ना ही नुकसान हो रहा होता है।

- P&L = Max[0,(स्पॉट कीमत – स्ट्राइक कीमत)] – दिया गया प्रीमियम /P&L = Max [0, (Spot Price – Strike Price)] – Premium Paid

- ब्रेक इवन प्वाइंट = स्ट्राइक कीमत + दिया गया प्रीमियम/Breakeven point = Strike Price + Premium Paid

ऑप्शन बेचने से जुड़ी अहम बातें

- ऑप्शन बेचना (जिसे ऑप्शन राइटिंग भी कहते हैं) तभी करना चाहिए जब आपको उम्मीद हो कि एक्सपायरी के दिन तक अंडर लाइंग की कीमत स्ट्राइक प्राइस के नीचे ही रहेगी।

- आपशन बेचने को शॉर्टिंग आ कॉल ऑप्शन –‘Shorting a call option’ कहते हैं या कभी कभी सिर्फ शार्ट कॉल –‘Short Call’ भी कहते हैं।

- जब आप ऑप्शन बेचते हैं तो आपको प्रीमियम के तौर पर एक रकम मिलती है।

- ऑप्शन बेचने वाले का मुनाफा सीमित होता है- उतना ही जितना कि उसे प्रीमियम मिला है लेकिन उसका नुकसान असीमित हो सकता है।

- ब्रेकडाउन प्वाइंट वो कीमत है जहां पर ऑप्शन बेचने वाले का ना तो फायदा हो रहा होता है और ना ही नुकसान हो रहा होता है, ब्रेकडाउन कीमत तक पहुंचते-पहुंचते वह अपना पूरा प्रीमियम गंवा चुका होता है।

- क्योंकि ऑप्शन के शार्ट पोजीशन में असीमित रिस्क होता है इसलिए ऑप्शन बेचने वाले को एक्सचेंज को मार्जिन मनी देनी पड़ती है।

- ऑप्शन की मार्जिन मनी भी फ्यूचर्स कॉन्ट्रैक्ट के मार्जिन मनी की तरह ही होती है।

कुछ और महत्वपूर्ण बातें

- जब आप किसी स्टॉक पर तेजी में होते हैं या बुलिश होते हैं तो आप उस स्टॉक को स्पॉट बाजार में खरीदते हैं या फ्यूचर्स बाजार में खरीदते हैं या फिर उस स्टॉक का कॉल ऑप्शन खरीदते हैं।

- जब आप किसी स्टॉक को लेकर मंदी में होते हैं तो आप उसको स्पॉट में बेच सकते हैं उसे फ्यूचर्स में बेच सकते हैं या फिर ऑप्शन बाजार में उसको शॉर्ट कर सकते हैं।

- किसी कॉल ऑप्शन की इंट्रिंसिक वैल्यू पर इस बात का कोई असर नहीं पड़ता कि आप कॉल ऑप्शन को बेच रहे हैं या खरीद रहे हैं।

- लेकिन अगर कॉल ऑप्शन की जगह यह पुट ऑप्शन है तो फिर इंट्रिंसिक वैल्यू में बदलाव होता है।

- कॉल ऑप्शन का नेट P&L इस बात के साथ बदलता है कि आप बेचने वाले हैं या खरीदने वाले।

- पिछले चार अध्यायो में हमने सिर्फ और सिर्फ एक्सपायरी के दिन तक P&L को देखा है ताकि आपको इन सिद्धांतों को ठीक से समझ सकें।

- ऑप्शन का ज्यादातर कारोबार मार्जिन में बदलाव पर आधारित होता है उदाहरण के तौर पर अगर मैंने बजाज ऑटो का 2050 के स्ट्राइक प्राइस वाला ऑप्शन ₹6.35 के प्रीमियम पर खरीदा और दोपहर होते-होते उसका प्रीमियम बढ़कर ₹9 हो सकते हो गया है तो मैं इसको बेच कर अपना मुनाफा बुक कर सकता हूं।

- किसी भी ऑप्शन का प्रीमियम लगातार हर मिनट बदलता रहता है। इसके बदलने के पीछे कई तरीके की चीजें काम कर रही होती हैं जिनको हम आगे के अध्याय में समझेंगे।

- कॉल ऑप्शन का छोटा रूप CE होता है तो बजाज ऑटो के 2050 कॉल ऑप्शन को बजाज ऑटो 2050CE लिखा जाता है। यहां CE का अर्थ है यूरोपियन कॉल ऑप्शन।

4.6- यूरोपियन vs अमेरिकन ऑप्शन – European Vs American Option

भारत में जब ऑप्शन कारोबार की शुरुआत हुई थी तो यहां 2 तरीके के ऑप्शन थे – अमेरिकन ऑप्शन और यूरोपियन ऑप्शन। सभी तरह के इंडेक्स ऑप्शन जैसे निफ़्टी ऑप्शन या बैंक निफ़्टी ऑप्शन यूरोपियन ऑप्शन पर आधारित होते थे जबकि अलग-अलग स्टॉक्स के ऑप्शन अमेरिकन ऑप्शन होते थे। इन दोनों का अंतर ऑप्शन के एक्सरसाइज करने के तरीके पर आधारित होता था।

यूरोपियन ऑप्शन– यूरोपियन ऑप्शन में खरीदार को अपना ऑप्शन एक्सरसाइज करने के लिए नियमित रूप से ऑप्शन की एक्सपायरी तक इंतजार करना पड़ता था। सेटलमेंट इस आधार पर होता था कि एक्सपायरी के दिन अंडरलाइंग की स्पॉट में क्या कीमत है। इसका मतलब यह है कि अगर बजाज ऑटो का कॉल ऑप्शन 2050 के स्ट्राइक प्राइस पर खरीदा गया है तो खरीदार को मुनाफा तभी होगा जब बजाज ऑटो का शेयर एक्सपायरी के दिन स्पॉट में स्ट्राइक प्राइस से ऊपर जाएगा। अगर ऐसा नहीं होता तो वह सारा पैसा जो उसने प्रीमियम के तौर पर अदा किया है वह डूब जाएगा।

अमेरिकन ऑप्शन – अमेरिकन ऑप्शन में ऑप्शन खरीदने वाले के पास अपने ऑप्शन को कभी भी एक्सरसाइज करने का अधिकार होता है। इस ऑप्शन में सेटलमेंट उस समय की कीमत के आधार पर होता है जब खरीदने वाले ने ऑप्शन को एक्सरसाइज किया, ना कि उस कीमत पर जो एक्सपायरी के दिन होती है। इसका मतलब है कि अगर किसी ने बजाज ऑटो का 2050 के स्ट्राइक प्राइस वाला ऑप्शन खरीदा है जबकि आज उसकी कीमत 2030 है तो जिस किसी भी दिन बजाज ऑटो की कीमत 2050 के ऊपर पहुंच जाती है तो ऑप्शन खरीदने वाला अपने ऑप्शन को एक्सरसाइज कर सकता है और ऑप्शन बेचने वाले को अपना दायित्व पूरा करना होगा इस पर इस बात का कोई असर नहीं होता कि एक्सपायरी में अभी कितने दिन बाकी हैं।

जो लोग ऑप्शन के बारे में जानते हैं वह यह सवाल उठा सकते हैं कि जब हमें यह अधिकार है कि ऑप्शन को खरीदने के 30 मिनट बाद भी अगर हम चाहे तो अपना ऑप्शन एक्सरसाइज कर सकते हैं तो फिर इस बात से क्या अंतर पड़ता है कि वह ऑप्शन यूरोपियन है या अमेरिकन?

यह सवाल सही है। इस सवाल का जवाब जानने के लिए हम एक बार फिर से अजय और वेणु वाले उदाहरण पर नजर डालते हैं। इस उदाहरण में अगर अजय के पास ये अधिकार होता कि वह 6 महीने में कभी भी आकर इस समझौते पर से जुड़े अपने ऑप्शन के अधिकार का इस्तेमाल कर सकता है और ऐसी स्थिति में अगर कोई अफवाह फैलती है कि हाईवे प्रोजेक्ट शुरू होने वाला है तो हो सकता है कि जमीन की कीमत काफी ऊपर चली जाती, ऐसे में अजय यह फैसला कर सकता है कि वह अपने ऑप्शन के अधिकार को अभी एक्सरसाइज करेगा और वेणु के पास इसके सिवा कोई रास्ता नहीं होता कि वह इस जमीन को अजय को बेच दे (भले ही उसे इस बात का अंदाज हो कि यह कीमत सिर्फ इसलिए ऊपर गई है क्योंकि यह अफवाह काफी तेजी से फैली है)। क्योंकि इस तरह के ऑप्शन में वेणु ज्यादा रिस्क ले रहा होगा कि अजय कभी भी ऑप्शन एक्सरसाइज कर सकता है, इसलिए उसे अब ज्यादा प्रीमियम भी चाहिए होगा।

इसी वजह से अमेरिकन ऑप्शन हमेशा यूरोपियन ऑप्शन के मुकाबले ज्यादा महंगे होते हैं

आपको अभी यह भी जानना चाहिए कि इसी वजह से करीब 3 साल पहले यानी 2012 में NSE ने अमेरिकन ऑप्शन को पूरी तरीके से छोड़ दिया है। अब भारतीय बाजार में सभी ऑप्शन यूरोपियन ऑप्शन पर ही आधारित हैं। इसका मतलब है कि अब सभी ऑप्शन एक्सपायरी के दिन की कीमत पर ही एक्सरसाइज किए जाते हैं।

अगले अध्याय में अब हम पुट ऑप्शन के बारे में बात करेंगे।

इस अध्याय की मुख्य बातें

- आप कॉल ऑप्शन तभी बेचते हैं जब आप मंदी में होते हैं यानी आपका नजरिया बेयरिश होता है।

- कॉल ऑप्शन बेचने वाले और को खरीदने वाले का P&L एक दूसरे के एकदम विपरीत होता है।

- जब आप कॉल ऑप्शन बेचते हैं तो आपको एक प्रीमियम मिलता है।

- कॉल ऑप्शन बेचने वाले को एक्सचेंज में एक मार्जिन जमा करना होता है।

- ऑप्शन बेचने वाले का मुनाफा सीमित होता है उतना ही जितना कि उसे प्रीमियम मिल रहा है लेकिन उसको होने वाला नुकसान असीमित हो सकता है।

- P&L = प्रीमियम – Max[0,(स्पॉट कीमत – स्ट्राइक कीमत)]

- ब्रेक डॉउन प्वाइंट = स्ट्राइक कीमत + प्राप्त प्रीमियम

- भारत में सभी ऑप्शन यूरोपियन होते हैं।

sir brekeven poin har time badalta hai ya same rahta hai

F&O me ek strike price par baar baar buy krne se kya hoga?

Nothing happens. You can do it as many times as possible, but you will end up paying higher brokerage.

Ab to hum expiry se Pehle option ko sell kar sakte hai?

जी हाँ।

Agar ce ko sirf expiry k din hi exercise krte h to fir kisi v stock k strike me profit hota dekh ham apna right kavi v fir exercise kaise kr lete h wo v expiry day k pahle hi aisa kyu fir

हमने इसको इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें।

Ek baat ki jankari chahiye ki agar seller ne 200 me kisi call option ko sell kiya aur wah 250 ka hogaya aur usne buy karliya to use 50 point ka loss hoga ya fir loss tab hoga jab premium ki value 400 ke uper jana suru karegi..?

हमने इसको इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें।

Jesa ki european options hum sirf expiry k din execute kar sakte h lekin cash market me hum roj future or option me trade lete h or expiry se pahle execute bhi kra dete h….fir european or American me difference kya raha??

हमने इसको इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें।

Is still European option being used in Indian stock market ?

Yes, all options in India are European.

थ you zaroda

monthly expiry option trading me buy kese kare

3 month bad vale option ko kaise buy karake hold kar sakate

Please detaile bataye

हमने इसको इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें।

4) अगर ऑप्शन खरीदने वाला ₹ X का मुनाफा कमा रहा है तो इसका मतलब है कि ऑप्शन बेचने वाला ₹ X का नुकसान उठा रहा है।

5) अगर ऑप्शन बेचने वाला ₹ X का नुकसान उठा रहा है तो इसका मतलब है कि ऑप्शन खरीदने वाला ₹ X का फायदा बना रहा है।

ऊपर की दोनों बातों का मतलब एक ही है, इसे सुधारा जाना चाहिए.

सूचित करने के लिए धन्यवाद हम इसको चेक करेंगे।

0.5ki value ka call kya age badh sakta he plz koi bataye

Kya short call option ko kabhi bhi buy back kr sakte h ya fir expiry par hi exercise hoga

Very Complicated 🙄🙄 Confused 🤔😕.

Agar kisi stock ka call option expiry k din bhi humare paas hai to hum uska kya ker sakte hai

आपका ऑप्शन एक्सचेंज द्वारा सेटल करदिया जायेगा।

Kya hum call sell karne ke baad premium kam hone pe isse buy karke profit book kar sakte hain.

Reply ASAP

जी हाँ।

क्या हम बेचे हुए Option को समय से पहले ही वापस खरीद सकते हैं। मतलब की माना मेने कोई शेयर जिसकी प्राइस 180 है उसके 200 रुपए के call को बेचा अब जब तक प्राइस 200 के अंदर हे तब तक तो में प्रॉफिट में हु हु और अगर price 200 से ऊपर गई तो मेरा लॉस तो क्या ऐसा हो सकता है की में 200 के ऊपर जाने से पहले ही अपने ऑप्शन वापस खरीद लू?

Margin calculator wale me future me buy ka option click hai but hme to call sell karne ka margin dekhna hai

Thanks Team Varsity.

Happy learning 🙂

Maine call price purchase Kiya nifty ka

Spot price 55000 hai aur strike price 60000 hai. But Maine 59000 pr hi exit kr diya to kya mere ko profit hoga ya nhi

इस लेख में option exercise Call europeanके बारे में बताया गया है परंतु हम जब option buy करते है तब किसी भी समय exit होने पर उसी समय जो भी P&L हमें प्राप्त हो जाता है ।फिर expiry के दिन की क़ीमत पर option exercise किया जाने को थोड़ा विस्तार से समझने का प्रयास करे ।

धन्यवाद

Kya hota hai jab call option seller apni positions kam karta hai

hello sir madam.

bank nifty ke PE or CE ko sell karke ( cary forward) expayry tak rak sakte he kya ?

जी हाँ।

sir,

bank nifty me PE ya CE ko cary forward me sell kar sakte he kya ?

सराहनीय प्रयास

आपका धन्यवाद।

Can anybody tell ki jab humne option ko hold kiya h Or use humne next day sell kr diya high price pr or dis din humne use sell kiya us din uska price niche aa jata h to jo paise account mein show krta h to wo paise hme milta h ya nhi please tell

अगर आपने अपना पोजीशन एक्सरसाइज किया है तो आपको आपके अकाउंट में पैसे सेटल होजाएंगे।

Mere samjh me nhi aya pls mujhe bhi bata do

Mob 7000684172

क्या आप अपना सवाल विस्तार में बता सकते हैं ?

Sir mai pnb F&O kal kharida or aaj bech diya hun lekin Paisa dimate acc me nahi aya hai kya ham aaj kharid kar kal bech sakte hai kya

जस्ट स्पोजे निफ्टी क्रंट प्राइस 500. और मैं पुट स्ट्राइक प्राइस 300 बेच रहा हूं। और एक्सपायरी डे। क्रंट की कीमत 400 है। कृपया मुझे लाभ बताएं। हो गा या हानि

हमने इसको इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें।

Kya future buy ya option sell karne par broker client se intrest leta h. Leta h to kitna. Detail me samjhayen. Ho sake to mujhe mail par jankari den.

kya mai intraday mai call put option sell kar sakta hou

जी हाँ।

हमने ओवर नाइट पुट बेची लेकिन एक्सपायरी के दिन नेट की प्राब्लम की वजह से वापस खरीद नहीं पाया।अब हमारे मार्जिन मनी का क्या होगा।

अकाउंट सहित जानकारी के लिए आप हमें सपोर्ट पर संपर्क कर सकते हैं।

agar maine call liya hua hai or osko me expiry wale din nahi bech paya jabki oska premium badh hua hai tub kya hoga

वह एक्सचेंज की तरफ से सेटल कर दिया जायेगा।

Thanks for the better suggestion

But sir ek question

Weekly expiry or monthly expiry m kuch different hota h ya same

Kyu ki nifty or bank nifty jaise expiry n mjhe kafi locha diya h

एक्सपायरी का प्रोसेस सेम ही होगा।

Maine aaj call liya tha .aaj hi expiry thi…me usse bech nahi paya..18200 ka call tha…market 18203 per band hua hai.,mere call ka kaya hoga…pkv 977

अकाउंट सहित जानकारी के लिए आप हमें सपोर्ट पर कांटेक्ट कर सकते हैं।

module 5 ki hindi me pdf download ka opection nhi hai agr pdf mil jati to pdne me asani hoti

हम उस पर काम कर रहे हैं, जल्द ही उपलब्ध कराया जायेगा।

Sir मेरे पास bandhan bank का 330rs.price का एक lot है अब आप बताइए कि मुझे profit लेने के लिए call sell करनी है या put sell करनी है और कौन से strike price वाली करनी है?

हमने सारी जानकारी इन मॉड्यूल्स में समझाया है। आप इसको पूरा पढ़ें।

Thanx you all zerodha teeems

Happy learning 🙂

agar mne koi call li hai or wo purri ho gai mne sell nhi kiya to kya hoga

अगर आपने एक्सपायरी तक सेल्ल नहीं किया तोह यह एक्सचेंज द्वारा सेटल होजायेगा।

4.1 wale paragraph me 4/5 points same hi likhe he 5 point mera hisab se ye hona cahiye ki agar bachna wala rs x ka faida kama raha ha to lena wala rs x ka nuksan

Agar mene koi call buy kari aur expiry ke pahle wo premium 0 gayi aur agle din fir se wo share badne lage aur uski premium badne lage to kya meri 0 premium bhi badegi ya usi din square off ho jayegi please bataye

Hi actually I want to ask if we didn\’t get profit to sell CE then why do we purchase and what is difference sell CE and purchase PE

हमने इसको इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें।

Options seller ko break even point milta hai tab tak unka loss nahi hoga aur premium se jada profit bhi nahi milega toh wo selling ke turrant baad position se exit kare to unka utna hi profit hoga( pura premium) toh seller hold kyu karenge..

Turrant exit karke profit book karenge..

Explain in details??

हमने इसको इसी अध्याय में समझाया है आप कृपया इसको पूरा पढ़ें।

It\’s priceless…

Thank you Team Zerodha

Happy reading 🙂

मुझे एक प्रश्न था की, अगर मैने बँक निफटी का एक लॉट खरीदा है normal पे, ओर वो negative मे है। तो वो ऊस दिन मे मार्केट close होने के बाद zero होगा या जो उसका date रेहता है जैसे हर गुरुवार तब zero होगा??

मार्किट क्लोज के बाद होगा।

ऑप्शन खरीदने को लांग आन कॉल ऑप्शन – ‘Long on a Call Option’ या केवल लांग कॉल –‘Long Call’ कहते हैं।

Please correct : कॉल ऑप्शन खरीदने को

सूचित करने के लिए धन्यवाद हम इसको सही करदेंगे।

Agar Mene 2000 strike price wale stock Ka premium 50 me sale Kiya or expiry k din strike price 1999 he or premium 0.10 paise pe aa jaye to Mera profit 49.90X1 Lot Hoga?

जी हाँ। 🙂

आपकी एक बात समझ में नहीं आ रही है कि जब भारत में सभी ऑप्शन यूरोपियन होते हैं तो ऑप्शन ट्रेडर्स एक्सपायरी डेट से पहले अपना प्रॉफिट बुक करके बाहर कैसे निकल जाते हैं वह चाहे कॉल ऑप्शन के खरीददार हो या पुट ऑप्शन के खरीददार हो

क्या निफ़्टी ऑप्शन और बैंक निफ़्टी ऑप्शन यूरोपियन की श्रेणी में नहीं आते हैं

कृपया हमें विस्तार पूर्वक जानकारी दें

मेरा मोबाइल नंबर 90 44 5226 61 है

Maine Profit book kiya 9000 jab Exit hone ke baad used margin (-) ve main 32000((-)ve option premium )dikha raha tha iska kya matlab hai… 32000 loss hoga ya Profit..

अगर – है तो इसका मतलब लोस्स है।

Agar maine Nifty ka weekly expiry kharida 10 paisa me 15500 CE ke strike pe expiry se thora dher pahle Aur Price 15600 hojaye

TOH profit kaise hoga

Hii sir,

Mene hdfc ka call buy kiya aur 2-3 din hold kiya tha aur mujhe 5400 profit ho rha tha to sell kr diyaa but profit amount nhi aaya h

Kitne din me aayegaa

Pls suggest me process

अकाउंट सहित जानकारी के लिए आप हमे सपोर्ट पर कांटेक्ट कर सकते हैं।

मैने Marico21may 500ce liya hai 1.06 me 23 *2000 =46000

Abhi 0.05 चल रहा है 27/05/21 एक्सपायरी है क्या करे । Suggest me

Hi, agar call option ko buy/sell kare to kya hamari liability hogi ki hum expiry tak hold kare ya fir hum kabhi bhi apni position se exit kar sakte hai ? please confirm,

आप कभी भी अपनी पोजीशन एग्जिट कर सकते हैं।

एक शेयर की कीमत 50 रुपये हैं मैने 40 की स्ट्राइक प्राइस का 3 रुपये के प्रीमियम पर कॉल ऑप्शन चुना ओर शेयर 50+ ही रहा तो 40 को टच भी नही हुआ तो प्रीमियम का क्या होगा

अगर स्ट्राइक प्राइस काम नहीं हुआ तो आपका प्रीमियम घाटे में नहीं जायेगा।

अगर मेरे पास स्टॉक्स नहीं है फिर मैं स्टॉक्स के ऑप्शन में ट्रेड करना चाहता हूं वो भी पोजीशन ट्रेड।

चाहे माई कॉल /पुट में काम करू पर मुझे स्टॉक्स की डिलीवरी न लेना पड़े ना देना पड़े इसके लिए क्या करना चाहिए। दुविधा में हूं की अगर कॉल बेचा तो स्टॉक्स की डिलीवरी देनी पड़ेगी ,अगर पुट बेचा तो स्टॉक्स की डिलीवरी लेनी पड़ेगी। इस डिलीवरी के चक्कर से कैसे बचा जाए ।

Answer please

Mam Samajh nahi aaya ki india me europien option work krta h ya american bcz

i think ki option buy/sell me kabhi bhi entry le ja skti h and kabhi bhi exit kiya ja skta h to ye american option hue na jabki aap kah rhe h ki india me american option band ho gye h

plz clear my doubt mam

and one thing that aapne bahut he achi drafting ki h pdhne aur samajhne me bahut interesting lgta h bore nahi hona deta is tarah se line likhi h u samajh le ki puri book free me mil gyi h jisme writer ne bahut ache se samjhaya h very easy language me thans a lot mam

इंडिया में यूरोपियन ऑप्शन काम करता है। आपका धन्यवाद। 🙂

Sir maine kuch shares liye the aur mujhe yaad nahi raha. Wo shares maine 2din pehle carry forward main liye the uski prices wakt jyada nahi thi bas 1.35₹ thi aur share Nifty ka hone ke karan uski aaj ki expiry thi. To an un shares ka kya hoga. Usme mujhe to loss hi hua abhi 0.20₹ price hai. Lekin kya wo price agle din badhegi ya. Fir wo kaise main saare 100lot bech paunga

मार्किट कैसे मूव करेगा यह तोह हम नहीं बता सकते लेकिन आपको पैनी स्टॉक्स से हमेशा दूर रहना चाहिए.

Call right&put right change in o i mein minanse me likha jata hai kya?

आपका सवाल समझ नहीं आया क्या आप विस्तार से बता सकते हैं ?

4.1 k point 4-5 same h…

हमने पूरा चैप्टर 4.5 में सम्माराइज़ किया है।

In Bank nifty have no delivery then why we paid stt

Please check the list of charges here: https://zerodha.com/charges/#tab-equities

जैसे की आप ने कहा Option Buy करने मैं प्रीमियम Pay करना पढ़ता है .

और Option Writing / Selling करने मैं प्रिमियम क्रेडिट होता है । ( मिलता है प्रीमियम).

आप कृपा कर मुझे ये बताएं जब buy करने मैं Premium kai Loss Maximum hai.

Aur option Sell करने मैं किसे Maximum loss है ( Jo Premium option Buyer sai credit हुआ है उतना ही नुकसान है न )

Option Sell Krna mai jyda margin lagta hai Is liya unlimited loss hai ?

Please tell me who unlimited loss In Option Selling More

Jitna option Sell करने मैं Amount लगा होगा उतना ही नुकसान है Yea Demat account Negetive mai chela jgya Yea Broker Humari Position Close kr dega jyse margin khtmm huya to .

kisi share ka 1 lot apne dmat account me hone par call option sell karne ke liye kitna margin chahiye ?

वह आपने किस कॉन्ट्रैक्ट में पोजीशन लिया है इस पर निर्भर करता है , आप मार्जिन कैलकुलेटर इसको कैलकुलेट कर सकते हैं। https://zerodha.com/margin-calculator/SPAN/

Normal order option trading expiry ke din bech sakte kya

जी हाँ लेकिन ध्यान रखें आप एक्सपायरी सेटलमेंट से बेच दें।

kya option call sell ko expiry se pehle squre off kar sakte hain?

2. agar haan to hume profit kya jis samai squre off karte hain us samai premium, call option selling ke samai par jo tha usse kam hona chahiye ?

जी हाँ आप कर सकते हैं,आपका दूसरा प्रश्न समझ नहीं आया क्या आप विस्तार में बता सकते हैं?

मुझे ये एक्सरसाइज करना समझ नहीं आया

एक ओर आप कहते है की कॉल ऑप्शन को आप कभी भी बेच भी सकते है एक्सपारी के पहले भी और दूसरे तरफ कहते है की यूरोपियन कॉल ऑप्शन expiry के दिन ही एक्सरसाइज कर सकते है ??? जबकि आज (10/01/2021) के मार्केट में आप expiry के पहले भी एक्सरसाइज कर सकते है कॉल को ??

आप इंडियन ऑप्शंस को कभी भी एक्सरसाइज कर सकते हैं लेकिन एउरोपियन ऑप्शन एक्सपायरी के दिन ही एक्सरसाइज होगा।

इस चैप्टर की मुख्य बातों के पॉइंट 2 में

\”कॉल ऑप्शन खरीदने वाले या उसको बेचने वाले\”

होना चाहिए..।

हिंदी में कंटेंट उपलब्ध करने के लिए ज़ेरोधा टीम को दिल से धन्यवाद… 💝❤️

सूचित करने के लिए धन्यवाद। 🙂

आपको अभी यह भी जानना चाहिए कि इसी वजह से करीब 3 साल पहले यानी 2012 में NSE ने अमेरिकन ऑप्शन को पूरी तरीके से छोड़ दिया है। अब भारतीय बाजार में सभी ऑप्शन यूरोपियन ऑप्शन पर ही आधारित हैं। इसका मतलब है कि अब सभी ऑप्शन एक्सपायरी के दिन की कीमत पर ही एक्सरसाइज किए जाते हैं।

But aesa Kaha hai ham expiry ke pahle bhi option ko exercise kr sakte hai

जी हाँ आप एक्सपायरी से पहले भी अपना ऑप्शन एक्सरसाइज कर सकते हैं।

It is formula for calculating Max between two numbers. For example Max(0,20).. Maximum value between 0 & 20 is 20. In other hand, Max(0,-20).. Here Maximum value between 0 & -20 is 0.

Kya hum spot price se dur ki strike price pasand karke call sell karke kuch rupiya kama sakte he

Ex. Spot price. 20000

Call sell price. 23000

Primiyam. . 3.60

Lot sell. 40 lot

Kya isa karke hum ek ragular income bana sakte he

जी नहीं , आप इस मॉड्यूल को पूरा पढ़ें आपको समझ आजायेगा।

Jb option zero ho jata hai bechne ke baad to bhi kya usko buy krna pdta hai.or yadi buy na kare to fir kya hota hai.

इस स्थिति में ऑप्शन एक्सपायरी के समय सेटल होजायेगा।

अगर मैं Bank Nifty का कोई Call Option Buy करता हु One Week Expiry के लिए और मुझे 2 से 3 दिन में अच्छा प्रॉफिट दिख रहा है तो क्या मैं Expiry से पहले Exit मार सकता हु??

जी हाँ आप कर सकते हैं।

अगर मैं किसी Call option को Buy करता हु?

For ex:- Bank nifty current price- 25000

& I did buy Call 26500CE

So I\’m bullish in bank nifty & I\’m telling that bank nifty hit my target of 26500 in a week.But bank nifty not hit my Target it\’s just comes at the level of 26000….so my main question is that how much time value deducted in my p&l on daily basis?

Please reply must

यह हमने बाकि के अध्यायों में समझया है , जहाँ मार्जिन वगेरा भी डिसकस किया गया है , कृपया आप मॉड्यूल को पूरा पढ़ें। 🙂

Plz clear my doubt, if i buy option i can sold only on expiry day or same day. Bcz now a days buyer can sell contract on same day.

You can sell whenever you wish until expiry.

ऑप्शन को sell करने वाले seller को क्या एक्सपायरी तक compulsory wait करना पड़ता है या वो पहले भी अपना सौदा squareoff कर सकता है?

एक्सपायरी से पहले ही कर सकते हैं।

10; 00 am nifty 11800 hai may 12400 ce ka rs30 me 100 share liye, 1;00 baje nifty 11850 ho gya may 37rs me sell kar diya,03;0 pm me nifty 11900 ho gya, mujhe profit hoga ya loss,ex 3 din banki hai,

Option bechne wala apna loss kaise kam kr skta h ?

आपको सतर्क रह कर अपने पोजीशन को ट्रैक करते रहना होगा।

धन्यवाद।

आपका अभिनन्दन है। 🙂

Kya seller expiry se pahale squre off kr sakta h

जी हाँ।

Hello Ma\’am,

Please kya aap meri is query ka ans doge.

If nifty ka spot price :-11250 hai

Nd mene call sell kia hai :- 11500 ki strike price par with premium :- 60rs

After that market upmove kar leta hai and nifty ka spot price 11400 ho jata hai and 11500 ka jo call hai uska premium 90rs ho jata hai to kyaa is case me hame 30 rs ka loss hoga ya fir mera loss 11500 ki strike price cross karne k bad hi count hoga

Please advise

आपको यहाँ पर लोस्स होगा।

thanks for giving awesome knowledge on call option.

Thanks, keep reading 🙂

Option call ce(itm) ka date expire hone par kya hoga p&n

अगर आपका कॉल ऑप्शन ITM एक्सपीरे हो जाता है, तो आप स्टॉक को खरीदने के लिए एक उच्च कीमत का भुगतान करते हैं, जो आपने स्टॉक को खरीदा था। आप उस विकल्प को खरीदने के लिए भुगतान किए गए कमीशन और विकल्प की प्रीमियम लागत से भी बाहर हो जाते हैं।

Hello Team,

Kindly answer the following[For Indian Stock Market, Broker-Zerodha]:

What happens to my margin and received premium if I do not square of a sold option in following condition on expiry: 1. Option is still in OTM and 2. Option premium is higher [say sold at 4 rs but now it is at 4.5 rs] that I had sold it at?

1) The option expires worthless, hence you get to retain the premium

2) 4.5 is the settlement price? If yes, then you have a loss to the extent of 0.5/-

Thanks For Help ….

Zerodha you just Great

Thank you 🙂

CE liya h

Mam मैंने एचडीएफसी अट्ठारह सौ पचास अगस्त 2020 का स्ट्राइक प्राइस पर 57.20 का प्रीमियम लिया है अभी मैं लॉस में हूं और मैं एग्जिट करना चाहता हूं क्या मुझे प्रीमियम का अमाउंट रिसीव होगा।

जी हाँ.

khya option writer ko expiry tak wait karna padta hai.

kya option buyer ke tarah option writer expairy se pahle qiut nahi kar sakta , ydi kar sakta hai to usko profit kya hoga

आप कभी भी एग्जिट कर सकते हैं। उसका प्रॉफिट अनलिमिटेड होगा ।

Mam,

यदी मैने मंथली ऑप्शन कॉल buy किया और उसके बाद किसी भी समय उसकी स्ट्राइक प्राइस नीचे आती है तो, क्या उसी समय मेरा प्रीमियम डूब जाता है? एक्सपायरी के पहले।

जी हाँ।

Sir/madam

For exg. Jess mene bank NIFTY 22800 per premiums @600 pr kharida for bank nifty JUL 23000 CE me liye

Lekin bank nifty 23200 Chala Gaya lekin uska premiums @400 hi hai

Plz suggest about p&L.

हमने इसको भी अपने अध्याय में समझाया है, आप यह पूरा मॉड्यूल पढ़ें आपको खुद P&L कैलकुलेट करना समझ आजायेगा।

Madam ji,

Nameshkar. JAWAB DENEY KA MA BAHUTH ABHARI HU.

आपका अभिनन्दन है। 🙂

Madam ji,

Sabsay phaely ma app ka bhahut abhari hu sab khuch hindi may samjaney key lay.

Ma eke bat per bahut kanfuse hu ki hum opention call ko kharide ker kisi bhi din sell ker saktey ha kay nahi or option call ko sell ker kay kesi bhi din kharide saktey ha key nahi. Ya sirf expiry key dine he in ko exercise ker saktey ha.

Kirpa ker key jawab dey app ka bahut abhari hu gaa.

Thanks

जी नहीं खररदने पर ऑप्शन के एक्सपायरी तक आपको इंतज़ार करना पड़ेगा।

Dear Madam,

suppose I sell one lot of Nifty1070016July CE i.e. @149.50, then

Q1. How much margin I need to pay? (75*149.50) or (10700*75/4)

Q2. If 10700CE16July close at 100 at expiry, how much profit I will get? (149.50-100) ??

Q3. If Nifty goes to 10800, then what will be my loss ? (10800-10700) or (10800-10700-149.50)??

Thank you in advance

Mam mujhe intraday me bahut loss hua h… & Kal hi mene f & o chalu kiya h… So mam pls help me… Mujhe apka guidance chahiye

F&O तोह इक्विटी ट्रेडिंग से भी ज़्यादा कॉम्प्लिकेटेड है, आपको पहले F&O ट्रेडिंग के रूल्स और स्ट्रेटेजीज अछि तरह से समझने होंगे।

ऑप्शन का ज्यादातर कारोबार मार्जिन में बदलाव पर आधारित होता है उदाहरण के तौर पर अगर मैंने बजाज ऑटो का 2050 के स्ट्राइक प्राइस वाला ऑप्शन ₹6.35 के प्रीमियम पर खरीदा और दोपहर होते-होते उसका प्रीमियम बढ़कर ₹9 हो सकते हो गया है तो मैं इसको बेच कर अपना मुनाफा बुक कर सकता हू

Abhi tak jo padha usse ye hi samaz aaya ki for ex Bajaj ka option 6.35 PR kharida to strike price same day hi hit ho gaya fir bhi expiry tak usse profit nahi le sakte. Aur premium badhane ka fayda kise hoga seller ko ya buyer ko. Creates confusion. Pls explain

ऑप्शन बेचना इनकम उत्पन्न करने में मदद कर सकता है जिसमें आपको ऑप्शन प्रीमियम का भुगतानकर सकते है और आशा है ऑप्शन बेकार हो जाएगा। ऑप्शन सेलर्स को समय बीतने के साथ लाभ होता है और ऑप्शन मूल्य में गिरावट आती है; इस तरह, सेलर कम प्रीमियम पर एक ऑफसेट ट्रेड बुक कर सकता है।

Jb bhi hum kisi particular strike price ko buy krte hain jaise ki nifty 10300 ko buy kiya 150 premium dekar toh ye kaise pata lagaye ki premium 150+ hoga, iska kuch idea dijiye ki jb bhi option buy krna ho toh kis chiz pe focus krke buy krna chahiye.

इसके लिए आपको मार्किट रिसर्च करना पड़ेगा, हमेशा अंडरलाइंग टॉक पर नज़र रखें, प्रीमियम का पता आपको शंस खरीद ते समय मालूम जायेगा – और इस चैप्टर को पूरा पढ़ें – https://zerodha.com/varsity/chapter/%e0%a4%95%e0%a5%89%e0%a4%b2-%e0%a4%91%e0%a4%aa%e0%a5%8d%e0%a4%b6%e0%a4%a8-%e0%a4%95%e0%a5%80-%e0%a4%96%e0%a4%b0%e0%a5%80%e0%a4%a6%e0%a4%be%e0%a4%b0%e0%a5%80/

Option buy karte waqt margin rakhna padhta hai kya ki sirf Premium hi pay karna hai

किसी भी F&O के ट्रेड लेने से पहले आपको मार्जिन रखना हे पड़ता है।

मैंम जैसे मैं बैंक निफ़्टी को सेल करता हु और ये एक्सपाइरी के दिन पता है कि जीरो हो जाता है तो मुझे जो ज्यादा मार्जिन देना पड़ता है वो तो वापस मिल जाता है कि नही और मान लीजिये किसी स्ट्राइक प्राइस को मैंने 100 रुपए पे सेल् किया और वो expari के दिन जीरो ही होना है तो उसमे प्रॉफिट होगा कि नही या कोई हिडन रूल है मैं कन्फर्म प्लीज

जी हाँ, अगर स्ट्राइक प्राइस जिस पर आपने बेचा है वह OTM होजाता है एक्सपायरी के समय तोह आप अपना प्रीमियम जो प्राप्त हुआ था बेचने के समय वह रख सकते है। ( रु 100 ).

Excellent ! Appreciated

आपका धन्यवाद।

Very nice…

I understand difference between buyer and writer…

Congratulations…

Happy Learning 🙂

Thank you so much for for this article. Explained everything with simplicity.

Happy learning 🙂

Dear, please help me understanding. I have sold a call option at a price of Rs 5 and lot size is 1000 shares. Paid 5000 premium and margin of rs 50000. If suppose price goes down @ rs 2 then which amount you will credit to me when I buy. Rs 3000 or 53000. And if price goes up @ 8, then what amount you will give me. Please clarify.

Thanks

Since you have sold the option, you will make a profit only if the premium goes down. Also, you won\’t pay a premium when you short, your margins will be blocked. You will lose money if the premium goes up. When you close the position, the margins will be released back.

sir

aapne kaha tha ki call option expiry ke din hi sell kar sakte ho, lekin aap aha bol rahe ho ki premium next day badhega to exit kar sakte ho…..confuse?

Mam call option seller premium me change hone pr order exit kr skta h kya km loss ke sath ya use expiry tk rukna padega maximum loss tk???

आप अपना आर्डर एग्जिट कर सकते हैँ।

Dear Zerodha,

Sir मुझे ये कैसे पता चलेगा की कौनसा CE सही है buy के लिए क्यूँकि जब search bar में stock को search करते है तो उसमें बहुत सारे कॉल ऑप्शन दिखाता है तो कैसे पता चलेगा की कौनसी स्ट्राइक price है इसमें सही …. कौनसे पर buy करना चाहिए….

उदाहरण के लिए :- मान लो स्टॉक की क़ीमत 90.30 चल रही हो तो उसमें कॉल के लिए बहुत सारे show होते है (83.50, 85,86,87.40,88.20,91.30,93.70)

Please reply if you got my problem

Regards.

आपको अपना रिसर्च करना चाहिए शुरुआत के लिए ऑप्शंस मॉडल ज़रूर पड़ें और आपको अपने पोर्टफोलियो के लिए जो यही लगता है उसको ख़रीदेँ।

Dear Zerodha

मान लो 1000 का लॉट share का call ऑप्शन में मैंने 5.50/- के प्रीमियम पर ख़रीद लिया….और month की आख़िरी तारीख़ तक वो strike price के नीचे ही रहा तो अंत में जो मेरे पैसे डूबेंगे वो only प्रीमीयम 5.50/- total इतना ही रहेगा या ये 5500/- हो जाएगा.

Please reply

Regards.

इस स्तिथि में अगर स्ट्राइक प्राइस नीचे जा रहा हो तोह आप लोस्स में रहेंगे और प्रीमियम भी डूब जाएगा ।

सबसे पहले ये सारी जानकारियां हिंदी में देने के लिए शुक्रिया

मै एक बात जानना चाहता हूं मुझे कुछ कन्फ्यूजन है दूर कीजिएगा

जैसे के मान लीजिए हमने किसी स्ट्राइक के लिए प्रीमियम ₹50 दिया

कल उसका प्रीमियम ₹65 हो गया तो हम प्रॉफिट बुक कर लेते है

अगर यही शर्त कॉल बेचने वाले के साथ होती है तो ये कैसे काम करता है

उसने जितना प्रीमियम दिया है उतना लोस्स होग।

आपको अभी यह भी जानना चाहिए कि इसी वजह से करीब 3 साल पहले यानी 2012 में NSE ने अमेरिकन ऑप्शन को पूरी तरीके से छोड़ दिया है। अब भारतीय बाजार में सभी ऑप्शन यूरोपियन ऑप्शन पर ही आधारित हैं। इसका मतलब है कि अब सभी ऑप्शन एक्सपायरी के दिन की कीमत पर ही एक्सरसाइज किए जाते हैं।

Upar wali line ka meaning bata djiye…kyo ki Nifty & Banknifty intraday main to hum American type option use karte hai..jaise hi price up jati hai hum profit book karke apni position square off kar dete hai…

यह सिर्फ इंट्राडे में अल्लोव्ड है।

thanks

Kulsum Khan ji, mujhe lagta ha ki Mr. Raghvendra ke question ka ans. me Stock Price 250-200=50 & Premium rate 4-3=1 to total profit 50+1=51 hona chahiye . Kya main sahi hu? Plz. Reply….

टाइपिंग एरर के लिए माफ़ी, यहाँ 51 का लाभ होगा।

agar aaj mene call option200 rs per stock ke spot price me khareda jiska premium 3 rs per stock he or me ise kal bech du tab kal ki price 250 rs per stock aur premium ki price 4 rs per stock ho jati he ab profit kese milega

250-200 = 50 rs per stock ya 4-3=1rs per stock

आपको 51 रुपये का लाभ प्राप्त होगा

put ko buy kr ke nxt day sell kr skte h?

जी हाँ कर सकते हैं।

Thanks a lot

हेलो Varsity Team,

हिन्दी भाषा में Trading की जानकारी समझाने के लिए आपका शुक्रिया। उम्मीद है कि भविष्य में भी इसी प्रकार अन्य ज्ञानवर्धक जानकारी देते रहेंगे

और मोबाईल app मै भी लेके आयेंगे

हम बाकी मॉड्यूल्स पर काम कर रहे है, वे जल्द ही उपलब्ध कराये जाएंगे।

अगर में ऑप्शन buy करता हु प्रीमियम देगें फिर expiry से पहले option का प्रीमियम ज्यादा हो गया है तो मेरे पास जो option है उसे बेच के प्रीमियम का फरक का फायदा ले सकता हु क्या।please reply

हां, यदि आपने option खरीदा है और प्रीमियम बढ़ जाता है तो आप इससे लाभ कमा सकते हैं और बेच सकते हैं।

Khan Sahiba kya aap easy hindi yaa english mein bata paayengi.

Hi Ashwin, generally P & L is calculated using that formula, it is a universal formula. 🙂

I have sold one lot of stock options and if at time of expiry I don’t get buyer can’t settle it how I will be penalised .sold stock is ITM.

P&L = Premium – Max [0, (Spot Price – Strike Price)]

Kya aap please batayenge ki upar wale equation mein Max aur 0 ka kya importance hain.

वह एक सार्वभौमिक रूप से P & L की गणना के लिए उपयोग किया जाने वाला एक मानक फार्मूला है।

Aapke @2072 wale mein calculation mistake hain.

= 6.35 – Max [0, (2072 – 2050)]

= 6.35 – 22

= -15.56 (Galat Answer)

Answer Hoga 15.65

हमने इसको सही करदिया है धन्यवाद।

1-Kya time ke sath same strike value ke option ka premium bhi change ho jata h.

And second que

2- option ke case mai loss sirf premium ammount ka hi hota h. Kya loss buy or sell ke case mai change hota h in CE.

Hi Rahul,

1. अंडरलाइंग सिक्योरिटी के प्राइस में बदलाव के साथ, विकल्प प्रीमियम में परिवर्तन होता है। यदि स्ट्राइक प्राइस समान है तो प्रीमियम भी स्थिर रहेगा।

2. ऑप्शन खरीदार के लिए नुकसान सीमित हैं उसके प्रीमियम प्राइस तक, और ऑप्शन विक्रेता के लिए नुकसान असीमित हैं। चाहे CE या PE हो।

Tq zerodha

You\’re Welcome Karan 🙂

एक्शन बेचने को शॉर्टिंग ऑन कॉल ऑप्शन –‘Shorting a call option’ कहते हैं या कभी कभी सिर्फ शार्ट कॉल –‘Short Call’ भी कहते हैं।

(Option) आपशन बेचने को—–एक्शन बेचने को ……..मुझे लगता है जहां सुधार होना चाहिए।

जगदीश राज चोपड़

धन्यवाद, हमने इसको सही करदिया है।